Skráning félagsins á markað vestanhafs – bréf Alvotech verða einnig tekin til viðskipta á First North-markaðnum í Kauphöllinni á Íslandi eftir eina viku – á sér stað þegar mikil óvissa er á alþjóðlegum fjármálamörkuðum samtímis sögulega hárri verðbólgu og hækkandi vöxtum helstu seðlabanka iðnríkja. Hlutabréf hafa fallið eins og steinn og fjárfestar beggja vegna Atlantshafsins eru farnir að búa sig undir ástand sem mun einkennast af kreppuverðbólgu.

Róbert Wessman, stofnandi og stjórnarformaður Alvotech, er hins vegar kokhraustur þrátt fyrir krefjandi aðstæður á verðbréfamörkuðum og segir skráningu fyrirtækisins, sem er þegar byrjað að selja og dreifa sínu fyrsta lyfi í Kanada og í Evrópu, vera mikla viðurkenningu eftir langt vaxtarferli. Eðlilegt hafi verið að horfa til Bandaríkjanna, stærsta lyfjamarkaðar í heiminum, við skráningu í kauphöll en um 60 prósent af allri sölu líftæknilyfja er þar í landi.

„Það er mikil þörf fyrir félag eins og okkar sem getur boðið upp á lyf með mun lægri tilkostnaði þegar mörg einkaleyfi líftæknilyfja renna út. Viðskiptamódel Alvotech lítur því vel út,“ fullyrðir Róbert í viðtali við Innherja, „og þess vegna hef ég óbilandi trú á fyrirtækinu þótt markaðsaðstæður séu klárlega ekki alveg eins og maður hefði viljað hafa þær á þessari stundu.“

Með því að fá inn erlenda stofnanafjárfesta eins og meðal annars fjárfestingafélag Strüngmann fjölskylduna, sem er stærsti hluthafinn í Biontech, í aðdraganda skráningarinnar þá fengum við ákveðna staðfestingu á verðmati á félaginu.

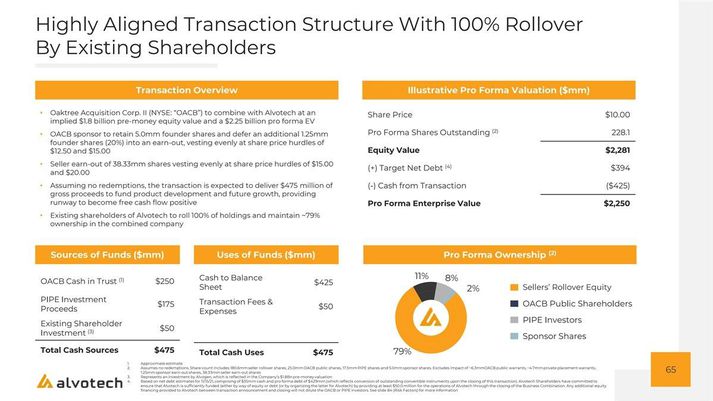

Boðaður samruni Alvotech og sérhæfða yfirtökufélagsins (e. SPAC) Oaktree Acquisition Corp. II í Bandaríkjunum, sem Innherji greindi fyrst frá í nóvember í fyrra, kláraðist formlega í gær. Markaðsvirði sameinaðs félags, þegar búið er að taka tillit til þeirrar fjármögnunar sem Alvotech sótti sér í lok ársins, við skráningu á markað er 2,25 milljarðar dala, sem jafngildir um 300 milljörðum króna. Miðað við það verður Alvotech annað verðmætasta félagið í Kauphöllinni á Íslandi – á eftir Marel sem er metið á um 450 milljarða í dag.

„Með því að fá inn erlenda stofnanafjárfesta eins og meðal annars fjárfestingafélag Strüngmann fjölskylduna, sem er stærsti hluthafinn í Biontech, í aðdraganda skráningarinnar þá fengum við ákveðna staðfestingu á verðmati á félaginu og um leið á þeirri framtíðarsýn sem Alvotech hefur sett sér,“ segir Róbert.

Þar vísar hann til fjármögnunar upp á samtals um 175 milljónir dala sem lauk fyrir síðustu áramót og tilkynningar á sama tíma um að stefnt væri að samruna við Oaktree samhliða skráningu á markað. Aðrir fjárfestar sem komu að þeirri hlutafjáraukningu Alvotech voru Suvretta Capital, CVC Capital Partners, Temasek, Farallon Capital Management, Sculptor Capital Management og íslenskur fjárfestahópur leiddur af Arion Banka, Landsbankanum og Arctica Finance.

Með skráningu Alvotech á markað, að sögn Róberts, er það komið á þann stað að vera með nægjanlegt fjárhagslegt bolmagn til að halda áfram að fjárfesta í nýjum líftæknilyfjum en félagið er með átta slík lyf núna í þróun.

Þar munar mest um hliðstæðu gigtarlyfsins Humira, sem er söluhæsta lyf heim og selst vestanhafs fyrir um 20 milljarða dala á ári, en hingað til hefur lyfjafyrirtækið Abbvie verið eitt um söluna. Fyrr á árinu var tilkynnt um að Alvotech hefði náð samkomulagi við Abbvie sem veitir því almennan rétt til alþjóðlegrar markaðssetningar á líftæknihliðstæðulyfi við Humira sem fyrirtækið hefur þróað og er í hærri styrk og jafnframt útskiptanlegt án samráðs við lækna. Leyfið tekjur gildi í Bandaríkjunum um mitt næsta ár.

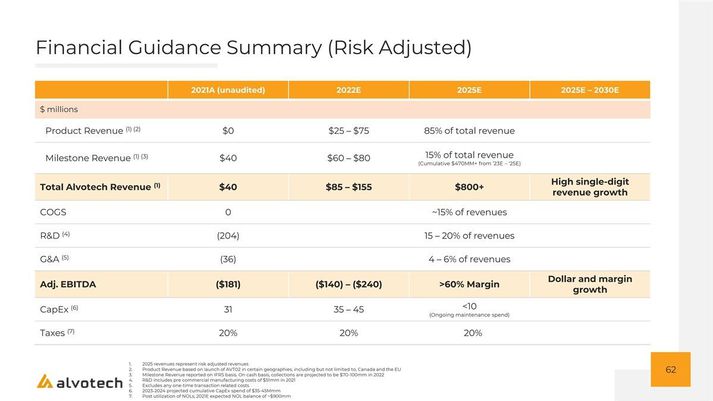

Á þessu ári er talið að tekjur Alvotech muni nema á bilinu um 85 til 155 milljónum dala, að meirihluta vegna áfangatekna vegna samstarfssamninga sem félagið hefur gert við mörg alþjóðleg fyrirtæki, en muni síðan fara stigvaxandi þegar Bandaríkjamarkaður opnast eftir um eitt ár. Gert er ráð fyrir að árlegar tekjur félagsins verði samtals yfir 800 milljónir dala á árinu 2025 og EBITDA-hlutfallið muni þá nema um 60 prósentum.

Frá því að tilkynnt var um það undir lok síðasta árs að Alvotech stefndi að skráningu á markað í gegnum samruna við sérhæfða yfirtökufélagið Oaktree hafa allar markaðsaðstæður versnað verulega. Mjög hefur dregið úr vinsældum svonefndra SPAC-félaga, virði frumútboða í Evrópu og Bandaríkjunum dróst saman um 90 prósent á fyrstu fimm mánuðum ársins samtímis því að fyrirtæki settu áform um skráningu á markað til hliðar og helstu hlutabréfavísitölur heimsins hafa hríðlækkað á árinu. Það á sérstaklega við um Nasdaq-vísitöluna, sem samanstendur einkum af tækni- og vaxtafyrirtækjum, en hún er niður um 30 prósent frá áramótum.

Hvernig heldurðu að viðtökur fjárfesta verði þegar félagið kemur á markað við þessar erfiðu aðstæður?

Róbert viðurkennir að markaðsumhverfið hafi vissulega oft verið betra en nú um stundir.

„Okkur tókst samt að ljúka fjármögnun á nýju hlutafé undir lok síðasta árs með miklum glæsibrag, að mínu viti, og hefðum getað sótt meira fé ef við hefðum kosið það. Ég trú því að strax á seinni helmingi næsta árs muni reksturinn á Alvotech vera farinn að skila jákvæðu sjóðstreymi og það verði EBITDA-hagnaður af starfseminni. Það ætti því að vera fremur stutt í að bréf félagsins muni ganga kaupum og sölum á grundvelli undirliggjandi hagnaðar og sjóðstreymi þess.“

Ég leit aldrei þannig á að fjármögnunin væri í hættu heldur var spurningin aðeins hvenær væri besti tíminn til að fara á markað með félagið.

Þá segir Róbert að litið til þeirra hátæknifyrirtækja sem hafa lækkað verulega að undanförnu þá sér þar oft um að ræða fjárfestingar sem eru hugsaðar til langs tíma. „Það mætti bera slík félög saman við það ef við hefðum ákveðið að skrá Alvotech á markað fyrir um fimm árum. Við erum hins vegar núna búinn að setja fyrsta lyfið í sölu og dreifingu auk þess að hafa lokið klínískum rannsóknum á öðru lyfi, líftæknihliðstæðu við Stelara, sem verður samþykkt á markað í Bandaríkjunum á næsta ári. Ég tel þess vegna að Alvotech eigi mikið erindi á hlutabréfamarkað um þessar mundir.“

Horft eitt til tvö ár aftur tímann neitar Róbert því aðspurður að hann hafi á einhverjum tímapunkti óttast að Alvotech myndi ekki takast að sækja sér nægjanlegt fjármagn og fleyta félaginu á markað.

„Ég leit aldrei þannig á að fjármögnunin væri í hættu,“ útskýrir Róbert, „heldur var spurningin aðeins hvenær væri besti tíminn til að fara á markað með félagið. Þegar það var ákveðið í fyrra þá komu tvær leiðir til greina. Annars vegar í gegnum samruna við sérhæft yfirtökufélag eða með frumútboði.“

Upphaflega stóð til af hálfu stjórnenda Alvotech að skrá félagið á markað í Asíu, en horfið var frá því á fyrri helmingi síðasta árs og þess í stað einblínt á Bandaríkjamarkað. Þá ákvörðun mátti meðal annars rekja til uppgangs sérhæfðra yfirtökufélaga vestanhafs sem litu mörg til samruna við líftæknifyrirtæki.

„Fyrir félag eins og Alvotech, sem var þá ekki búið að setja sína fyrstu vöru á markað, þá bauð SPAC-leiðin upp á meiri sveigjanleika við að veita fjárhagslegar upplýsingar um framtíðaráform,“ að sögn Róberts, og gæti skapað meiri vissu um verðmat á félaginu þegar það færi á markað. „Þótt sú leið, sem við völdum að lokum að fara, hafi hentað okkur þá vissum við samt vel að það væri kannski búið að ofnota hana hjá mörgum fyrirtækjum í Bandaríkjunum á síðasta ári.“

Stefnan sett á Aðalmarkað í Kauphöllinni sem fyrst

Þegar bréf Alvotech verða tekin til viðskipta á First North-markaðnum á Íslandi fimmtudaginn 23. júní næstkomandi þá verður það fyrsta íslenska fyrirtækið sem er skráð bæði hér á landi og í Bandaríkjunum.

Eignarhlutur íslenskra fjárfesta í Alvotech – annarra en stjórnenda félagsins – er sáralítill en áætla má að þeir hafi lagt félaginu til samanlagt nálægt 100 milljónum dala frá því í ársbyrjun 2021. Íslensku bankarnir Arion og Landsbankinn, ásamt Arctica, sem voru á meðal söluráðgjafa í skráningarferlinu sölutryggðu um 80 milljónir dala í útboðinu í lok síðasta árs en þeir innlendu fjárfestar sem lögðu félaginu til fjármagn voru einkum verðbréfasjóðir, fjárfestingafélög og fjársterkir einstaklingar. Lífeyrissjóður Vestmannaeyja, sem hafði fyrst fjárfest í Alvotech í ársbyrjun 2021 ásamt meðal annars Stefni, Hval og TM, var eini lífeyrissjóðurinn sem tók þátt í hlutafjárútboðinu.

Spurður af hverju hafi verið ákveðið að ráðast í tvíhliða skráningu hér heima og í Bandaríkjunum segir Róbert að það einfaldlega verið vegna áhuga íslenskra fjárfesta á félaginu.

„Við erum stolt af því að hafa stofnað Alvotech á Íslandi, þar sem við starfrækjum okkar einu framleiðsluaðstöðu og erum núna með samtals um 600 manns í vinnu, og því þótti okkur að félagið ætti að hluta til að vera skráð hér á markað og þannig auka aðgengi fjárfesta að því.“

Í ljósi stærðar félagsins, sem næst verðmætasta fyrirtækið á eftir Marel, er þá ekki rökrétt að það fari á Aðalmarkaðinn í Kauphöllinni?

„Jú, algjörlega. Það var aðeins vegna tæknilegra atriða sem ekki var hægt að fara núna í tvíhliða skráningu með félagið í Nasdaq kauphöllina í New York og á Aðalmarkaðinn hér heima. Við munum hins vegar fara strax í þá vinnu,“ segir Róbert.

Fyrir félag eins og Alvotech, sem var þá ekki búið að setja sína fyrstu vöru á markað, þá bauð SPAC-leiðin upp á meiri sveigjanleika við að veita fjárhagslegar upplýsingar um framtíðaráform.

Samkvæmt áætlunum var gert ráð fyrir að núverandi hluthafar Alvotech myndu eignast um 79 prósent í sameinuðu félagi, hluthafar Oaktree Acquisition um 11 prósent, og áðurnefndir fjárfestar, sem koma með nýtt fé inn í tengslum við sameininguna, um 8 prósenta hlut í félaginu við lokun viðskiptanna.

Núverandi hluthafar Alvotech eiga rétt á árangurstengdum greiðslum nái félagið tilteknum fjárhagslegum markmiðum eftir að það verður skráð á markað. Þannig geta þeir fengið úthlutað nýjum hlutum í félaginu upp á samtals liðlega 383 milljónir dala - miðað við að gengi hlutabréfanna í viðskiptunum er 10 dalir að nafnvirði - ef hlutabréfaverð þess hækkar um meira en 100 prósent innan tiltekins tíma.

Í gegnum fjárfestingafélag sitt Aztiq verður Róbert stærsti hluthafinn í Alvotech við skráningu á markað með um 36 prósenta hlut en þar á eftir kemur Alvogen, systurfélag Alvotech, með um 30 prósenta hlut. Róbert er einnig stór hluthafi í Alvogen með um 30 prósenta hlut.

Í nýju verðmati bandaríska fjárfestingabankans Northland Capital, sem Innherji greindi frá í byrjun þessa mánaðar, var heildarvirði Alvotech metið á um 4,95 milljarða Bandaríkjadala, jafnvirði rúmlega 630 milljarða króna. Það er 120 prósentum hærri verðmiði en var á Alvotech þegar félagið kláraði fjármögnun á nýju hlutafé í lok síðasta árs.

Samkvæmt verðmatinu, sem var gefið út 31. maí síðastliðinn, kemur meðal annars fram að núverandi verðmiði á félaginu sé „aðlaðandi“ fyrir fjárfesta og geti, að sögn greinanda bankans, boðið upp á „spennandi“ ávöxtun með tilliti til áhættu. Meðal annars er vísað til þess að með viðskiptamódeli Alvotech sé áhætta lágmörkuð með samstarfssamningum við mörg alþjóðleg fyrirtæki sem koma að markaðssetningu á lyfjum félagsins á ólíkum mörkuðum.

Á meðal þeirra fyrirtækja sem gerðir hafa verið slíkir samningar eru Teva, STADA, Yangtze, FujiPharma og JAMP Pharma en samtals er um að ræða markaðssetningu á lyfjum sem nær til meira en 90 landa. Samanlagt munu þessir samningar skila sér í áfangatekjum til Alvotech upp á 1,15 milljarða dala, en nú þegar sé búið að greiða til félagsins um 200 milljónir dala.